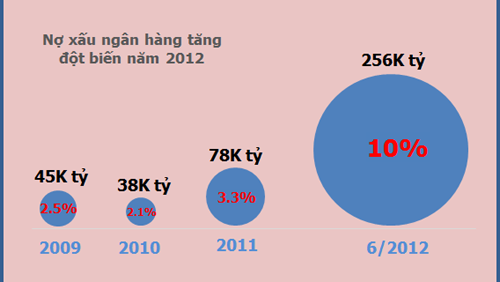

Tính đến tháng 6/2012, giá trị nợ xấu của ngân hàng ước tính khoảng 256.000 tỷ đồng, nhưng có chuyên gia cho rằng chỉ cần 20.000 tỷ đồng để mua nợ xấu cấp thiết.

Theo thống đốc NHNN Nguyễn Văn Bình tỷ lệ nợ xấu ở các ngân hàng của Việt Nam đã lên đến 10%, tăng so với mức 6% cuối năm ngoái. Đây là mức tương đương với các dự báo của tổ chức nước ngoài về nợ xấu trong hệ thống ngân hàng Việt Nam. Mới đây NHNN có kế hoạch thành lập công ty mua bán nợ trị giá 100.000 tỷ đồng (tương đương 4,8 tỷ USD) để giải quyết đang tình trạng nợ xấu tăng cao như hiện nay.

Tổng dư nợ tín dụng cuối năm 2011 của ngành ngân hàng khoảng 2,6 triệu tỷ đồng và tăng trưởng âm 0,89% trong 5 tháng đầu năm. Như vậy giá trị nợ xấu khoảng 256.000 tỷ đồng, tương đương với 10% GDP năm 2011 của Việt Nam và gấp 9 lần gói hỗ trợ doanh nghiệp mới được thông qua. So với các ngân hàng, nợ xấu cao gấp 6 lần tổng lợi nhuận ngành năm 2011 và bằng tổng tài sản của 14 ngân hàng nhỏ nhất cộng lại.

Theo ông Phạm Thanh Quang, Tổng giám đốc DATC, số tiền mua nợ xấu ngân hàng chỉ khoảng 20.000 tỷ đồng, thay vì 100.000 tỷ như đề xuất của Thống đốc NHNN.

Ông Quang còn cho rằng, việc thành lập công ty mua bán nợ xấu ngân hàng vào thời điểm tái cơ cấu nền kinh tế là cần thiết. Vì ở đây là nợ ngân hàng nên doanh nghiệp này có thể đặt ở Ngân hàng Nhà nước hoặc trực thuộc Chính phủ.

Tuy nhiên ông cũng lưu ý cần tính toán kỹ con số là bao nhiêu. Nợ xấu ngân hàng tích tụ rất lớn và trở thành sức ép trong nhiều năm. Với tổng dư nợ nền kinh tế ước đoán khoảng 2,5 triệu nghìn tỷ đồng, trong đó khối doanh nghiệp Nhà nước là 415 nghìn tỷ, thì số nợ còn lại đang tồn đọng ở nhiều đối tượng và lĩnh vực khác như dự án nhà máy giấy, xi măng, bauxite, khoáng sản, thép...

Mỗi dự án đó có thể tốn hàng nghìn tỷ đồng nhưng do không đủ vốn đối ứng để vay làm tiếp hoặc do thị trường gặp khó khăn nên đang tắc. Hiện nay, theo đánh giá của các chuyên gia khoảng hơn 50%, thậm chí có thể 60% số dư nợ đó rơi vào bất động sản.

Đề xuất thành lập công ty mua bán nợ với vốn điều lệ 100.000 tỷ đồng của Ngân hàng Nhà nước được tính trên căn cứ tỷ lệ nợ xấu chiếm khoảng 3,6% (từ cuối năm 2011). Còn nay, nếu theo mức nợ xấu mới công bố là 10% thì số tiền cần để xử lý "cục máu đông" này sẽ tốn từ 100.000 đến 400.000 tỷ đồng.

Dự kiến 100.000 tỷ đồng là để mua nợ xấu mà đa phần sẽ rơi vào nợ bất động sản. Nhưng với thị trường này, khó có hy vọng sẽ hồi phục nhanh và như vậy sự rủi ro sẽ rất cao.

Ông Phạm Thanh Quang cũng chia sẻ theo kinh nghiệm của ông, vốn cho công ty mua nợ xấu ngân hàng này chỉ nên ở mức vừa đủ vào khoảng 20.000 tỷ đồng, để mua những khoản nợ xấu cấp thiết nhất. Chẳng hạn, một doanh nghiệp có khoản nợ lên tới cả nghìn tỷ đồng, nhưng chỉ cần bỏ ra vài trăm tỷ để giúp họ khơi thông dòng vốn hoạt động là được.

Theo quan điểm ông Phạm Thanh Quang, nếu Chính phủ hạ quyết tâm, Bộ Tài chính đồng thuận thì có thể tính đến việc nâng cấp Công ty mua bán nợ và tài sản tồn đọng (DATC) về quy mô với số vốn điều lệ khoảng 20.000 tỷ đồng, thành doanh nghiệp trực thuộc Chính phủ và như vậy không nhất thiết phải thành lập công ty mua bán nợ xấu của Ngân hàng Nhà nước.

Bởi ngay cả nếu thành lập thì chắc chắn sau này, chính DATC với nhiệm vụ cứu doanh nghiệp sẽ vẫn là một trong những khách hàng chính của công ty mua bán nợ đó. Trong khi việc xử lý nợ xấu phải làm từng bước, chứ không thể làm hết ngay một lúc./.

.jpg?width=300&height=-&type=resize)

.jpg?width=300&height=-&type=resize)